Dans cet article, nous comparons les taux d’imposition sur la masse salariale par statut, du travailleur indépendant au salarié.

Voici un exemple de calcul des charges sociales pour un manager majoritaire (dont le type d’activité n’est pas le conseil).

A lire également : Trouver rapidement votre numéro CPF : démarches et astuces efficaces

Exemple : Calcul des charges sociales en utilisant le taux de charge sur le revenu net : 42 %

- Chiffre d’affaires : 30 000€

- Honoraires : 6 000€

- Revenu professionnel : 24 000€.

Après avoir soustrait les coûts du chiffre d’affaires, il reste 24 000€ qui seront utilisés pour payer la rémunération et les charges sociales.

A lire également : 5 raisons de passer par une agence d’intérim

Revenu professionnel = Chiffre d’affaires — Dépenses

Important : La distinction entre le chiffre d’affaires et le revenu professionnel ne s’applique pas aux travailleurs indépendants. Un auto-entrepreneur ne peut pas déduire ses dépenses, de sorte que la base de calcul des charges sociales est le chiffre d’affaires.

Plan de l'article

1. Calcul du revenu net

Revenu professionnel = revenu net impôts sociaux 24 000€ = Net revenus et charges sociales 24 000€ = Revenu net 42 % x Revenu net 24 000€ = 1,42 x revenu net Revenu net = 24 000 €/1,42 Revenu net = 16 901€

Charges sociales = 42 % x revenu net = 42 % x 16 901€ = 7 098€

Charges sociales = 32 % x revenu professionnel = 32 % x 24 000€ = 7 680€

Conclusion : Nous pouvons donc constater que le taux de dépenses est de 47,06 % sur le revenu net et de 32 % sur le revenu professionnel.

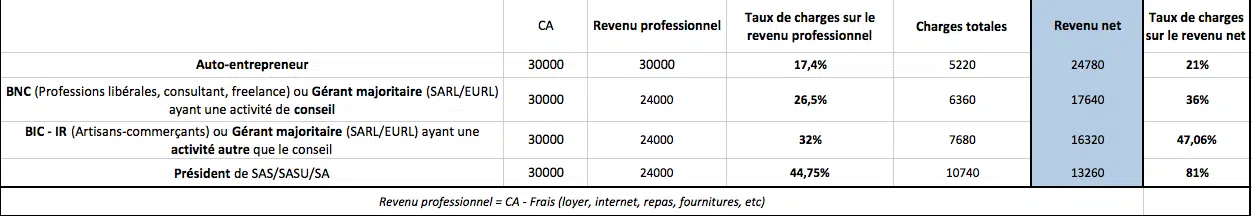

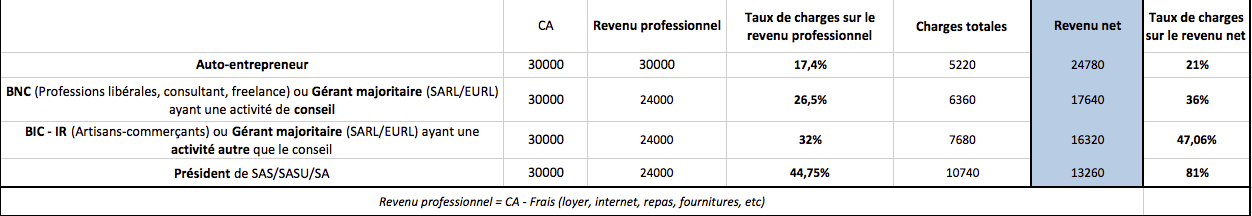

Tableau de comparaison des taux de taxe sur la paie par statut :

- Auto-entrepreneur : le taux d’imposition sur la masse salariale est de 17,4 % du chiffre d’affaires annuel hors taxes. Vous pouvez également effectuer le calcul « à l’envers » : c’est-à-dire calculer vos charges sociales à partir du revenu net : impôts sur les salaires = 21% x Revenu net

- BNC (professions libérales et consultants) ou gestionnaire majoritaire d’un SARL/EURL dont l’activité consiste à consulter :

- Les professionnels et consultants libéraux (en assurance-emploi par exemple) relèvent de la NLC (bénéfices non commerciaux).

- Vous êtes considéré comme un manager majoritaire du type « conseil » lorsque l’objet corporatif de votre SARL/EURL mentionne « conseil » (par exemple : conseil en gestion)

Dans les deux cas, les fonds auxquels vous contribuez sont divers mais en général : la majorité des contributions sont reversées à l’URRSAF.

Seule la contribution « maladie de maternité » est gérée par le RSI/RAM. Les cotisations de retraite (de base et complémentaire invalidité et décès) sont gérées par le CIPAV ou un autre organisme en fonction de votre profession.

Bref, on évite dans ce cas tous les problèmes de « surcotisations » et toutes les incohérences liées au RSI (dont sont victimes les artisans et gestionnaires majoritaires « classiques »).

Vous payez environ 26,5 % des impôts sociaux sur votre revenu professionnel (dépenses CA).

Remarque : Vous pouvez également effectuer le calcul « à rebours » en calculant vos charges sociales à partir du revenu net : impôts sur la masse salariale = 21 % x revenu net

- Responsable IS ou majoritaire « autre » :

- Le gestionnaire majoritaire « autre » signifie que l’objet corporatif de votre SARL/EURL ne mentionne pas « conseil », mais « trading », « vente », etc.

- vous êtes affilié au RSI (régime social des indépendants) connu sous le nom de « Craftsman-Merchant », les prélèvements sont gérés par le RSI (avec des difficultés connues…)

- , vous payez environ 47 % des impôts sociaux sur votre rémunération.

- Employé :

- les charges sociales salariales représentent environ 23 % de la rémunération brute,

- les dépenses des employeurs représentent environ 43 % de la rémunération brute,

- soit pour 100€ de salaire net, le coût total pour l’entreprise est de : 100 €/ (1-23 %) x (1 43 %) = 185€,

- soit 99 % des charges sociales sur le salaire net.

- Président SA/SASU/SAS :

- Les charges sont identiques aux dépenses des employés traditionnels (à l’exception des cotisations de chômage/emploi).

- Dans notre exemple, les cotisations sont standard : avec une mutuelle d’environ 20 €/mois et sans tenir compte des cotisations de retraite facultatives

- Le taux total de l’impôt sur la masse salariale varie entre 76 % et 86 % du salaire net, selon le salaire (plus le salaire est élevé, plus le taux est bas).

- Pour un président salarié de SAS/SASU/SA qui perçoit un salaire de 2 000€ net/mois, le taux est de 81 %.

- Nous allons donc maintenir le taux moyen de 81 % des charges sociales sur le salaire net.

Note générale : Ces taux peuvent varier plus ou moins significativement en fonction des mutuelles et des régimes de retraite choisis.